Queridos co-inversores,

Me alegra comunicaros que nuestro fondo de inversión G.B. Acción Global, F.I. ha finalizado 2017 con una rentabilidad del 5,9%, por encima de su índice de referencia y de la media de los fondos de su categoría, y que además, tras un segundo semestre algo parado en rentabilidad (no así en gestión de la cartera, como explicaré después), ha comenzado 2018 con mucha fuerza, marcando nuevos máximos históricos.

Esta es la primera carta anual de un ejercicio completo que os escribo (recordaréis que en 2016, lanzamos el fondo a principios de año, pero no computó el ejercicio completo), así que aprovechando esta circunstancia y el hecho de que el fondo está a punto de cumplir dos años, me parece un momento ideal para revisar la evolución del fondo y su potencial a futuro, repasar los errores que se han cometido en este período y por último pero no menos importante, daros las gracias.

Esta es la primera carta anual de un ejercicio completo que os escribo (recordaréis que en 2016, lanzamos el fondo a principios de año, pero no computó el ejercicio completo), así que aprovechando esta circunstancia y el hecho de que el fondo está a punto de cumplir dos años, me parece un momento ideal para revisar la evolución del fondo y su potencial a futuro, repasar los errores que se han cometido en este período y por último pero no menos importante, daros las gracias.

En primer lugar, y como creo que será el punto que centrará la atención de muchos de vosotros, vamos a repasar la evolución del fondo.

EVOLUCIÓN Y SITUACIÓN DE LA CARTERA

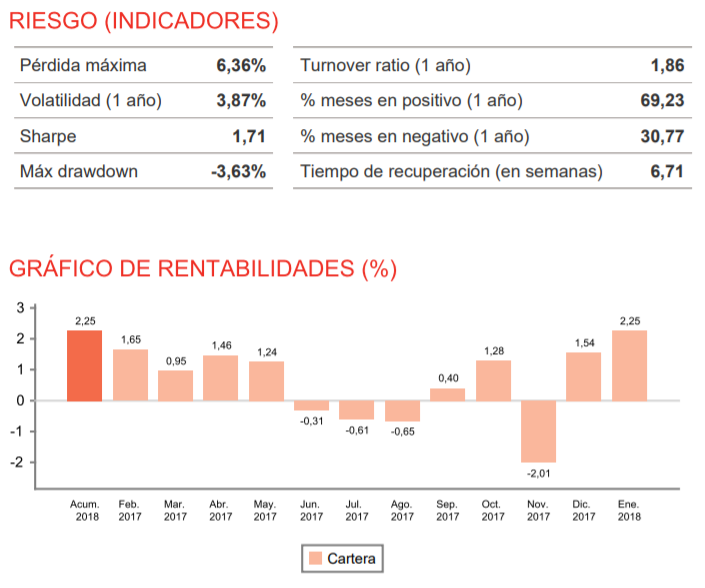

La rentabilidad desde el comienzo asciende al 12,1%, o un 6% promedio anual. Aunque para un fondo mixto, máxime dado el entorno actual de tipos de interés en el que nos movemos, es una rentabilidad razonable, tengo plena confianza en que podemos conseguir más. Y los movimientos realizados en la cartera, persiguen este objetivo, como explicaré en mayor detalle después.

Como breve resumen, para el que no quiera profundizar más, explicaría la evolución del último año de la siguiente manera:

- Un primer semestre de 2017 muy fuerte, en el que a mayo, llevábamos más de un 6% de rentabilidad en el año (con un 40% de exposición a renta variable), tras el cual, aprovechamos para vender compañías compradas en el Brexit y finales de 2016, con rentabilidades en algunos casos desproporcionadas para llevar en cartera tan solo unos meses.

- Un segundo semestre de perfil lateral-correctivo, en el que hemos aprovechado la liquidez que teníamos para seguir seleccionando compañías, incrementando progresivamente la exposición, rotando cada vez más hacia el terreno internacional, y concentrando la cartera en las ideas con mayor potencial, con el pico mínimo de cotización en el mes de noviembre.

- Mes de diciembre y comienzo de 2018 muy positivos, marcando nuevos máximos históricos de rentabilidad en el fondo.

En mi anterior misiva, al finalizar el primer semestre de 2016, nos encontrábamos con la siguiente situación:

“A día de hoy, nos resulta francamente complicado encontrar buenas oportunidades de inversión (lo cual es otro indicio de esa mencionada complacencia). Aquellas oportunidades que mencionamos, que se encontraban con facilidad en entornos de 8-10 veces beneficios, hoy si las encontramos a 15 veces, incluso no resultan demasiado caras comparado con el resto del mercado, por lo que no queda más que esperar.

“Si hay una verdad absoluta en este mundo de la inversión (y no abundan), es que los episodios de volatilidad, de nerviosismo, de pánico, irremediablemente volverán. Siempre lo hacen. A día de hoy, lo único que falta saber, es el cuándo y el por qué. Así pues, debemos estar preparados para ello y, sobre todo, preparar nuestra cartera”

“Esta rotación de cartera, unida a una elevadísima diversificación, y la cantidad de liquidez disponible, que nos permitirá aprovechar las oportunidades que tarde o temprano nos brindará el mercado, nos permiten mantener un alto grado de convicción y optimismo con el futuro de nuestro fondo.

En aquellos momentos, nuestro Ibex 35 llevaba una rentabilidad acumulada superior al 17% en el año y no parecía haber demasiadas nubes en el horizonte. Es en esas ocasiones cuando los gestores que buscamos valor activamente nos encontramos con mayores problemas: Por una parte, nos parece que las empresas que vamos analizando, cotizan caras. Por otra parte, es muy complicado batir a los índices, y para cualquiera parece sencillo ganar dinero simplemente comprar un producto indexado o con elegir al azar una cesta de unos cuantos “blue chips”, restando valor a la complicada tarea de separar el grano de la paja.

Con independencia del análisis que hagamos del entorno (lo cual suele resultar en un malgasto absoluto de nuestro tiempo), cuando nos cuesta encontrar oportunidades en el mercado, suele ser porque éste necesita un descanso. Si además te encuentras con que bastantes compañías de la cartera han alcanzado sus precios objetivo estimados para un plazo de 3 a 5 años, en tan sólo unos meses, puede que lo más recomendable sea ir haciendo caja, reservando la liquidez para oportunidades posteriores:

Ventas realizadas en la primera parte y verano de 2017

Ventas realizadas en la primera parte y verano de 2017

Tras un verano en el que los mercados a nivel general mostraron ciertos síntomas de cansancio, y durante el cual ya pudimos empezar a aprovechar diversas oportunidades en valores concretos, la volatilidad llegó a nuestro mercado nacional en forma de referéndum ilegal el 1-O y la posterior DUI por parte del gobierno regional de Cataluña, y a los mercados internacionales durante noviembre y principios de diciembre, sin más motivación que la necesidad de corregir excesos previos.

Durante estos meses, he aprovechado para continuar con la rotación de la cartera, por una parte vendiendo compañías que habían reducido su potencial para sustituirlas por otras cuyo valor objetivo es mucho mayor, y por otra, asumiendo mis primeros errores de inversión en esta nueva etapa del fondo, que comentaré con mayor detalle más adelante:

Ventas de la fase final de 2017

Ventas de la fase final de 2017

Como decía al principio, esta es una carta con tres objetivos principales, entre los cuales no está hacer hincapié en los aciertos, aunque sí en los errores, de los que hablaré con mayor detalle más adelante. Pero por citar de manera muy breve los principales pilares de la rentabilidad conseguida en la fase inicial del fondo, tendríamos:

- Buen “timing” con las compras: Aumentar notablemente la exposición en el Brexit y posteriormente hacia finales del año 2016 con la volatilidad ocasionada por las elecciones americanas, nos reportó muy buenos retornos en diversos valores. Para poder ejecutar las decisiones con la rapidez que necesitan estos momentos de volatilidad extrema, es necesario tener las compañías objetivo analizadas y el precio al que queremos entrar, previamente fijado. Y por supuesto, siempre tener liquidez disponible para poder aprovechar las oportunidades que nos ofrece el mercado. Continuaremos en esa línea.

- Buscar valor en empresas pequeñas, poco seguidas: Los resultados obtenidos en compañías como Ercros o Clínica Baviera son claros ejemplos de ello.

- Conocer un sector cíclico en profundidad y acertar con su punto bajo: El sector papelero ha sido un claro ejemplo de ello. Nuestras inversiones en Iberpapel Gestión, Ence, Europac, Miquel y Costas o Navigator (a través del holding portugués Semapa), con retornos medios cercanos a duplicar la inversión (o más, en el caso de Ence), en plazos inferiores a un año, son buena muestra de lo rentable que pueden ser las compañías cíclicas, analizando correctamente los tiempos. Y la ventaja, es que no todas las industrias van acompasadas en el ciclo, como actualmente demuestran nuestras recientes inversiones en los sectores marítimo, extractivo o del automóvil.

Uno de los principales baluartes de nuestro fondo, es su resistencia a los períodos negativos. Nuestra asignación de activos tiene como principal objetivo la preservación del capital. La diversificación, sin caer en la dispersión, es nuestra principal protección cuando nuestras tesis no son corroboradas por el mercado, algo que siempre va a suceder en un % de nuestras ideas. El trabajo del día a día debe centrarse en conocer en profundidad las compañías en las que invertimos, para que ese % sea lo más bajo posible, pero nunca debemos pensar que no nos equivocaremos. Es más, siempre debemos valorar la posibilidad de que finalmente terminemos estando equivocados y cuantificar en qué medida nos afectaría ese escenario negativo, y después de hacerlo, y no antes, decidir qué ponderación le damos a nuestra idea en cartera. Por lo general, tenderemos a invertir en compañías con poca o nula deuda, por definición, inquebrables, y con los intereses alineados con sus gestores. Cuando no sea así, como por ejemplo sucede en el pequeño porcentaje de la cartera que asignamos a casos especiales de reestructuración, lo haremos con pies de plomo, asignando cantidades inferiores a lo que suele ser normal, por muy elevado que sea el potencial de revalorización.

Esto nos ha llevado a, por ejemplo, incrementar el valor liquidativo del fondo en el trimestre finalizado en junio 2016 (mes del Brexit, en el que se registró la mayor caída diaria de la historia de la bolsa española), o más recientemente, a obtener rentabilidades positivas en el complicado mes de octubre 2017, en el que sufrimos una importante volatilidad por la tensión en Cataluña, principalmente en la parte ibérica de la cartera.

La volatilidad del fondo, aún con el reciente incremento de la exposición, sigue muy controlada, apoyada por el perfil poco endeudado de las compañías en las que invertimos, la diversificación, y la parte defensiva que tenemos en renta fija y liquidez. La caída máxima que ha sufrido el fondo desde su constitución (drawdown), habiendo pasado ya por varios episodios complejos, ha sido del -3,6%, y lo que me parece más importante, es que tras esa caída máxima, nuestra inversión ha recuperado y superado sus máximos previos en un plazo inferior a 7 semanas, menos de dos meses. Esto da una idea de la solidez de la cartera, apoyada por supuesto, también es importante decirlo, por la bonanza del mercado en los últimos tiempos.

Futuro

Cada día que pasa dedico más tiempo a la generación de valor en la cartera, a conocer el valor real de las compañías en las que invertimos, y su potencial con respecto al precio que nos las ofrece el Mercado, y a estudiar nuevas posibilidades que puedan sustituir a alguna inversión actual, siempre que el cambio aumente el valor objetivo del conjunto. No solo lo hago porque es mi pasión, sino porque considero que es el único camino para obtener rendimientos satisfactorios en el futuro. Con independencia de lo que haga el mercado, si las compañías de nuestra cartera son mejores que el promedio, cuando el mercado suba, nosotros lo haremos más, y cuando el mercado baje, nos defenderemos mejor. No hay otro camino, y menos en estos tiempos de ciclo alcista cercano a cumplir 9 años y múltiplos de valoración exigentes a uno y otro lado del charco.

A pesar de la citada situación del mercado, en nuestra cartera nos encontramos con una realidad bien diferente: Valores pertenecientes a sectores penalizados, poco de moda, que llevan mucho tiempo haciéndolo mal y que no han atraído la atención de los inversores mientras todo subía. Y lo que es más importante, buenos negocios, cotizando a precios muy atractivos.

Tenemos compañías sanitarias, industriales, farmacéuticas, inmobiliarias, de transporte marítimo, de fertilizantes y productos químicos, que proporcionan servicios financieros o que se benefician de la tendencia a unos hábitos de vida cada vez más saludables. El sector no es lo más importante, lo más importante es seleccionar a las mejores de cada sector y sobre todo, aquellas que tienen a unos buenos gestores al mando, y además el mercado nos las ofrezca a precios de rebajas. No es sencillo encontrarlo todo, pero el universo de la inversión es muy grande, al menos lo suficiente para poder seleccionar 30-35 ideas interesantes.

Esta selección de compañías, la completo con estrategias en fondos de inversión que resulten complementarias para la cartera, siempre de la mano de gestores que nos ofrezcan la máxima confianza, y con un par de ideas en renta fija, que en el escenario actual de tipos, me parece que pueden tener sentido, para rentabilizar en la medida de lo posible la liquidez no invertida.

Aunque en épocas anteriores, nuestro sesgo tendía a las compañías ibéricas, por conocerlas en más profundidad, actualmente, tras los últimos movimientos realizados, la cartera ya está en un 50% en renta variable internacional (entre valores y fondos), tan sólo un 25% en nacional y el otro 25% en renta fija y liquidez. Esta tendencia, continuará, manteniendo en cartera sólo a las mejores empresas de nuestro país y buscando cada vez más valor fuera de nuestras fronteras.

Una vez tenemos seleccionadas las compañías que componen la cartera y realizado el trabajo de valoración de cada una de ellas, podemos estimar a dónde creemos que debe llevarlas el Mercado a medio-largo plazo, y con la ponderación que tienen en cartera, establecer un precio objetivo para el conjunto del fondo, es decir, un potencial a futuro desde la situación actual.

De verdad, no tengo ni idea de cómo terminará el Ibex este 2018, y me es todavía más complicado, si cabe, predecir en qué momento se terminará este ciclo alcista y el S&P500 americano comenzará un período recesivo de envergadura. Lo que sí puedo estimar, es el retorno potencial que tienen las compañías que tenemos en cartera, y en base a ello, siendo muy conservador con el potencial de los fondos de renta variable, y defensivo al máximo con la parte de renta fija y liquidez, el resultado es que cada participación del fondo tiene un valor objetivo de 15,2€ por acción, o un potencial, aún después de las recientes subidas, del 35,4% a tres años vista, lo que vendría a ser cerca de un 11% de rentabilidad promedia anual.

Parece, y siempre agarrándonos a la teoría, que el crecimiento económico se está sincronizando a nivel global, que la reforma fiscal de Trump apuntalará (todavía más) los beneficios empresariales de las compañías americanas o de las compañías extranjeras que tengan negocios allí, lo cual unido a una política monetaria todavía muy acomodaticia, un dinero barato y una inflación controlada, nos hacen pensar que las alzas en los precios pueden continuar. Pero eso es la teoría. Cuando menos se le espere, el cambio de ciclo llegará, lo único que no sabemos es el cuándo y el porqué. El petróleo ya ha superado con holgura los 60$ por barril, las expectativas de inflación han aumentado, la curva de tipos americana ha mostrado ciertos movimientos que requieren atención, el mercado de bonos a nivel global sigue en niveles preocupantes y seguro, que a nivel crediticio, hay esqueletos en algún que otro armario, tanto en China, como probablemente bastante más cerca de nosotros. Quién sabe. Lo único que podemos hacer es atender a las inversiones de nuestra cartera. Al fin y al cabo, nadie tiene una bola de cristal.

Explicada la evolución del fondo y situación actual de la cartera, paso a revisar los principales errores cometidos durante este periodo. Me parece importante este ejercicio, porque como expliqué antes, aciertos los ha habido y los seguirá habiendo, como así denota la rentabilidad positiva del vehículo, pero revisar permanentemente nuestras tesis, qué pensábamos antes y en qué nos hemos equivocado, visto lo sucedido después, es un factor fundamental del aprendizaje y sienta las bases de los aciertos futuros, o al menos, de intentar cometer cada vez menos errores. Vamos con ello.

PRINCIPALES ERRORES COMETIDOS

Exposición baja

La exposición al mercado que hemos tenido en el fondo durante esta fase inicial, ha sido realmente baja. A lo largo de 2016 y la primera mitad de 2017, el dinero fue entrando con mayor rapidez de la que yo era capaz de encontrar oportunidades de inversión, a lo cual se suma mi especial interés por mantener un perfil más prudente en la etapa inicial del fondo, para sentar unas bases lo más sólidas posibles de cara al futuro. Los primeros años son muy importantes. Esto implicó, que por ejemplo, en mayo de 2017 llevásemos una rentabilidad superior al 6% en 5 meses del año, con un 40% de la cartera invertida en renta variable. Esto nos da una idea de la rentabilidad que estaba ofreciendo la parte que sí teníamos invertida, o lo que es lo mismo, de la rentabilidad que podríamos haber obtenido si nuestra exposición fuese más elevada.

Esto tiene varias vertientes:

- Por un lado, esto ha sido así porque el mercado ha soplado a favor en esta primera etapa. Si el mercado hubiese soplado en contra, nos alegraríamos de haber estado defensivos y como ya expliqué al principio, la preservación del capital debe ser nuestra premisa principal.

- Por otra parte, tener liquidez es clave para poder aprovechar las oportunidades que nos brinda el mercado. Si bien es cierto que hemos tenido demasiada liquidez, esta estrategia nos ha permitido comprar en momentos clave y a precios muy atractivos.

- El ritmo de entradas de la primera fase fue más rápido de lo normal, por haber cantidades latentes esperando al lanzamiento del fondo; una vez normalizado, ya puedo centrarme en la gestión de la cartera, haciendo movimientos puntuales en la línea de generar valor adicional, sin una necesidad de búsqueda de oportunidades tan elevada y constante.

Errores de inversión: Técnicas Reunidas y CTT-Correios de Portugal

Aunque ha habido varias operaciones que no han salido como esperaba, han sido inversiones en las que hemos conseguido salir aproximadamente al mismo nivel que invertimos (o ligeramente por encima, o ligeramente por debajo), o bien habíamos invertido muy poca cantidad y el impacto sobre el conjunto del fondo ha sido muy reducido. Así pues, los errores de inversión que realmente han lastrado la rentabilidad del conjunto han sido Técnicas y CTT.

Son dos casos que tienen sus similitudes, a pesar de dedicarse a negocios muy diferentes: En ambos casos eran negocios sin deuda o con caja neta, en ambos casos cotizaban aparentemente baratos y en ambos casos los podíamos encontrar en las carteras de diversos gestores “value” muy reputados. En mi caso, esto es un dato más, pero ni mucho menos suficiente para invertir en un negocio, la decisión de compra la tomé tras analizarlas en profundidad, como el resto de compañías en las que invertimos. Y además, en ambos casos, tras analizar la nueva información de la que disponíamos y actualizar mi valoración de las compañías, terminé vendiendo a un precio peor del que lo podíamos haber hecho, viendo el rebote que han tenido después.

Técnicas Reunidas es una vieja conocida de nuestra cartera. Compañía de ingeniería dedicada a la construcción de proyectos “llave en mano” principalmente para la industria de oil & gas, invertimos en ella en distintas ocasiones, la primera de ellas allá por el año 2008 a 17€ la acción, posición que terminamos vendiendo a 35€. Tras diferentes inversiones en ella, ya en la etapa del fondo, volvimos a incorporarla tras el profit warning principios de 2016, obteniendo de nuevo retornos excepcionales, pero tras venderla en máximos, cuando empezó a corregir, sus cifras seguían en progresión positiva, y la empecé a comprar, esta vez, demasiado pronto. La valoración es la brújula que siempre nos guía, tanto para las compras como para las ventas, y ya en el entorno de 30-32 euros ofrecía un potencial muy interesante.

¿Qué salió mal?

Técnicas es una empresa que trabaja con márgenes muy ajustados. Su sector es muy competitivo, cada vez más, por los nuevos jugadores asiáticos que pujan cada vez más bajo en los contratos que van saliendo. Cuando tienes una importante carga de costes fijos (en su caso, los ingenieros, capital humano del que Técnicas no puede prescindir y que según la propia empresa suponen 8 millones de euros en nóminas mensuales), el precio del petróleo se desploma y las inversiones en el sector se reducen al mínimo, se puede caer en la tentación de acudir a contratos tirando los márgenes, para adjudicarte algo de lo poco que va saliendo: Mantener la maquinaria funcionando, aunque no se gane dinero, pero al menos se cubra costes. Entrar en esta dinámica, puede resultar muy peligroso. Cuando juegas con márgenes tan escasos en los contratos que consigues, tan sólo hace falta una breve temporada sin firmar nuevos contratos, osea, una leve reducción de la facturación, para que tus pérdidas se disparen. Esto es lo que le ocurrió a la compañía en el segundo semestre de 2017 y previsiblemente lo que le ocurrirá, como mínimo, hasta bien entrado 2018.

La compañía publicó pérdidas en el tercer trimestre de 2017 y unas previsiones demoledoras para el conjunto del año 2018. Las acciones abrieron bajando un -30%, sin margen de reacción.

Aunque en estas situaciones, lo más recomendable es no tomar decisiones en caliente, hay que saber lo que se tiene entre manos. Técnicas se enfrenta a, posiblemente, más de un año completo perdiendo dinero, una más que posible necesidad de cancelar el dividendo y a un escenario en el que probablemente tenga que quemar su caja disponible, si no solicitar financiación externa para financiar su circulante. Sigue siendo una buena compañía, y sobre todo, con un buen management y gran reputación en el mercado. Pero aun considerando un precio del petróleo superior a 60$, una recuperación del capex en el sector energético y unos márgenes en recuperación, seguirá siendo un sector complicado, y posiblemente se enfrentará a diversos momentos de volatilidad elevada a lo largo de los próximos meses, cuando vayan saliendo noticias sobre el negocio de la compañía, su situación financiera o su política de dividendos (no olvidemos que, a día de hoy, sigue sin firmar contratos realmente relevantes desde la publicación del profit warning, a pesar de la recuperación del petróleo).

Actualizada la valoración, nos ofrecía un -25%/-30% adicional de downside, por lo que, aprovechando un rebote del 20% desde el precio de apertura del día de la gran caída, deshice por completo la posición.

Correios de Portugal es un caso diferente, invertimos mucho menos dinero en ella y básicamente, la apuesta se basaba en un cambio en el modelo de negocio: De ser la empresa nacional de Correos de Portugal, con una oficina en cada pueblecito del país, por recóndito que fuera, a aprovechar la capilaridad que supone esa red de oficinas para crear un banquito tradicional. Captación de cuentas y depósitos y préstamo de ese dinero para financiación personal e hipotecas. Balance pequeñito y entendible, como debería ser el de la banca al uso. A mayores, yo esperaba que la gran caída en el correo tradicional de cartas, se viese parcialmente compensada por un cada vez mayor envío de paquetes procedentes del comercio electrónico (paquetitos de cartón marrón con el logo de Amazon, a la cabeza). Así que estimé, un negocio de envíos plano (cartas en bajada y paquetería en subida, a nada que el management hiciese medianamente bien las cosas) y un potencial importante en el negocio financiero.

¿Qué ha sucedido?

Básicamente, que el management no está haciendo medianamente bien las cosas. Parece que se están quedando parados como meros espectadores de la situación, lo cual, en el mundo empresarial tan dinámico y global en el que nos movemos hoy, es garantía de muerte. La evolución en cartas sigue siendo desastrosa (han perdido contratos importantes y cada vez se usan más los medios digitales), no están consiguiendo captar el incremento del comercio electrónico (entiendo que esta parte de la tarta se la están llevando operadores logísticos privados más competitivos) y el negocio bancario, ya lleva tiempo siendo la eterna promesa que no se traduce en nada. Ante esta situación, es mejor asumir la pérdida y destinar esos recursos a otras inversiones con mucho mayor potencial, que las hay.

Exigencia en el precio de compra

Uno de los pilares fundamentales de mi estrategia de inversión, es comprar bien. Como dicen los que saben, una excelente empresa puede ser una horrible inversión, si el precio de compra no es el adecuado. Y por eso, no podríamos definir este punto como un error, nos ha dado más alegrías que otra cosa, pero sí es cierto que en casos puntuales, ser excesivamente “amarrategui” en el precio de compra, cuando la tesis de inversión era bastante clara, nos ha restado rentabilidad por omisión. Es decir, aquellas compañías que teniéndolas analizadas, no llegamos a invertir, o lo terminamos haciendo más arriba de lo que podríamos.

Algunos ejemplos son: Tecnocom, compañía tecnológica que desarrolla software y aplicaciones principalmente para banca y seguros, en la que tuvimos órdenes de compra a 1,5€ que no se llegaron a ejecutar por unos pocos céntimos, y a la que Indra terminó opando por el triple de esta cantidad.

Arcelor-Mittal, compañía acerera que analicé en profundidad a principios de 2016, y como en el caso anterior, no se nos ejecutó por muy poco, y en la que felizmente pudimos finalmente entrar, más de un año después (pero lamentablemente, tras un +150% después). Por suerte, en este caso, a pesar de haber entrado bastante más arriba, la compramos en una corrección, cuando todavía tenía un gran potencial, alcanzando actualmente una rentabilidad del +60% en un plazo de 7 meses. Y sigo siendo optimista con ella.

Porsche Automobil Holding, el brazo inversor de la familia que controla el grupo Volkswagen, con un enorme descuento, invertimos un primer paquete, con la esperanza de seguir comprando después, pero la compañía comenzó a subir más rápido de lo que fui subiendo los precios de las órdenes. Actualmente, tras un +25% en unas cuantas semanas, aún sigo buscando alguna oportunidad para incrementar su peso en cartera.

Estos errores “por omisión”, deberían ir reduciéndose con el paso del tiempo, con la sistemática actual de toma de decisiones en base al potencial promedio de la cartera. Como mi trabajo se centra en incrementar en la medida de lo posible el valor objetivo del fondo, cuando encuentre una inversión cuyo potencial, al incorporarla, incremente el de la cartera, tendré menos miramientos al comprarla, con independencia de que ya lleve tiempo subiendo o de que no esté exactamente al precio al que me gustaría comprarla. Esto, por una parte, nos debería llevar a no ser tan excelentes acertando con los timings, a no comprar tantas veces cerca de los mínimos de un ciclo o de una corrección, pero a largo plazo, a no dejar pasar oportunidades importantes y a tener un potencial en cartera cada vez mayor.

Y POR FIN: GRACIAS

No quiero dejar pasar esta ocasión sin daros las gracias a todos y cada uno de vosotros, tanto los que nos acompañáis desde el principio, como los que os habéis ido incorporando después, porque este humilde proyecto, que aunque tiene sus orígenes bastante atrás (16 años desde que me introduje en los mercados, 9 años desde que montamos la primera sociedad de inversión que se terminó convirtiendo en el fondo), es muy joven todavía como fondo de inversión colectiva propiamente dicho, y tras haber comenzado con el mínimo legal de 600.000€ permitido para un compartimento, ha alcanzado en un plazo inferior a dos años la más que respetable cifra de 3,5 millones de euros. Esto, sin duda, supera todas las expectativas previstas, y me permite afrontar el futuro con optimismo y mucha ilusión.

Haber alcanzado esa cifra nos otorga, si cabe, todavía más independencia de la que siempre hemos tenido, puesto que hoy por hoy, nuestro fondo no sólo ha superado ya los mínimos legales exigidos para constituir un fondo individual, si no que ya resulta interesante para cualquier gestora independiente, y no estamos obligados a pertenecer a un compartimento de un fondo de terceros. Y ser independiente, es algo fundamental en toda negociación entre partes. Somos dueños, no sólo de nuestro dinero, sino del futuro de nuestra gestión y depositaría, lo cual abre un abanico mayor de posibilidades. Posibilidades a largo plazo, que siempre es positivo tenerlas, pero que de momento no vamos a necesitar, porque contrastadas las diferentes opciones existentes, es un hecho que estamos realmente bien donde estamos, tanto por precio, como sobre todo por seguridad y servicio. Pero a futuro, nunca se sabe, y siempre es bueno disponer de todas las opciones.

Os envío un afectuoso saludo.

¡Feliz y rentable 2018 para todos!

Javier Acción, EAFI