Apreciados co-partícipes,

Como muchos de vosotros sabéis, por haber asistido a las charlas recientes o por las conversaciones personales que he ido manteniendo con vosotros últimamente, llevo tiempo haciendo hincapié en la extraordinaria complacencia en la que se habían instalado los mercados financieros mundiales. En la anormalmente baja volatilidad que reinaba en los activos de riesgo, con el mercado de acciones de empresas a la cabeza.

Los que pudisteis asistir a las reuniones de noviembre en Madrid o de enero en Coruña, recordaréis que empezamos la charla con esta gráfica:

En ella podíamos ver la evolución durante 30 años, nada menos, del VIX, el índice que mide la volatilidad del S&P500 americano, las 500 mayores empresas por capitalización de Estados Unidos. Como se podía observar en esta tabla, nos encontrábamos en un momento anormalmente bajo de volatilidad, niveles tan bajos, que solo se habían visto en tres ocasiones durante las tres últimas décadas.

Uno de los mensajes que quería transmitir al mostrar esa situación, era la necesidad de ser más prudentes que en otras ocasiones, pues como expliqué, teníamos argumentos para pensar que como mínimo, no era el mejor momento para comprar, y si cabe, debíamos tomar decisiones en la línea de reducir el riesgo de la cartera, con alguno de los distintos métodos de los que disponemos para ello. A fin de cuentas, si hay alguna verdad absoluta en este mundo de la inversión –y sinceramente, no hay muchas- es que la volatilidad, tarde o temprano, SIEMPRE vuelve. Lo único que no sabíamos, era el cuándo y el por qué.

Pues bien, no ha tardado demasiado el mercado en volver a confirmar esta verdad absoluta. Cuando menos se la esperaba, la volatilidad, ¡llegó!

¿Cuáles han sido los motivos?

Sinceramente, no lo sé.

Habrá quien exponga que hay cierto miedo a que los tipos de interés en Estados Unidos suban más rápido de lo previsto. Habrá quien defienda, que con el petróleo bien estabilizado por encima de 60$, los costes energéticos subirán, repercutiendo en el sector primario (extracción, cultivo, etc.) y en consecuencia, al resto de la cadena productiva, incrementando progresivamente el nivel de precios y con ello las necesidades de subidas de tipos de interés adicionales. No lo sé.

A mi parecer, y con esto apunto al título, “cuando menos se la esperaba”, el mercado ha caído sin ningún motivo fundamental de peso, ha caído porque tenía que caer. Porque llevaba un rally alcista que era completamente insostenible. Por pura necesidad de corregir excesos. El mercado no es un lugar sencillo, nadie te regala el dinero sin un arduo trabajo de análisis fundamental detrás, y cuando empieza a parecer sencillo hacer dinero, lo más probable es que el dolor en forma de pérdidas, esté más cerca que nunca. Porque no olvidemos, que esta teórica “hecatombe”, ha llevado a los índices a niveles del noviembre pasado. Sí, de este último noviembre, a niveles de hace tres meses. Después de 9 años de mercado alcista en USA, no parece que sea un ajuste tan desproporcionado.

Pero lo más importante de todo, es el precio. Los elevados precios que se han llegado a pagar por algunos activos que los inversores están calificando como “indestructibles”. Como dueños y señores del futuro que viene. Futuro, que como tal, siempre haríamos bien en considerar incierto.

Cuando un gran número de empresas “de calidad”, aquellas consideradas como poseedoras de un negocio bien defendido ante la competencia, empiezan a pagarse con naturalidad por encima de 25-30 veces los beneficios anuales (o lo que es lo mismo, un retorno para el accionista vía beneficios anuales del 3-4%), o cuando empresas cuyo negocio recurrente y progresivamente creciente de la mano del crecimiento mundial (vacas lecheras, o “dividend aristocrats”) empiezan a premiar a sus accionistas con dividendos anuales que a duras penas superan el 2%, y el rendimiento del bono americano a 10 años empieza a acercarse peligrosamente al 3%, los inversores harían bien en replantearse los precios que están pagando por esos activos tan “seguros”, porque en la disyuntiva de riesgo VS rentabilidad (y ser propietario de acciones, compara bastante mal a nivel de riesgo con prestarle dinero al Estado Americano), es cuestión de tiempo que se produzca una rotación en las carteras. No hablemos ya de aquellas empresas consideradas “disruptores” de la economía actual, de la economía del mañana, cuya valoración ha alcanzado extremos de irracionalidad, que prefiero no entrar a valorar.

¿Qué medidas hemos tomado?

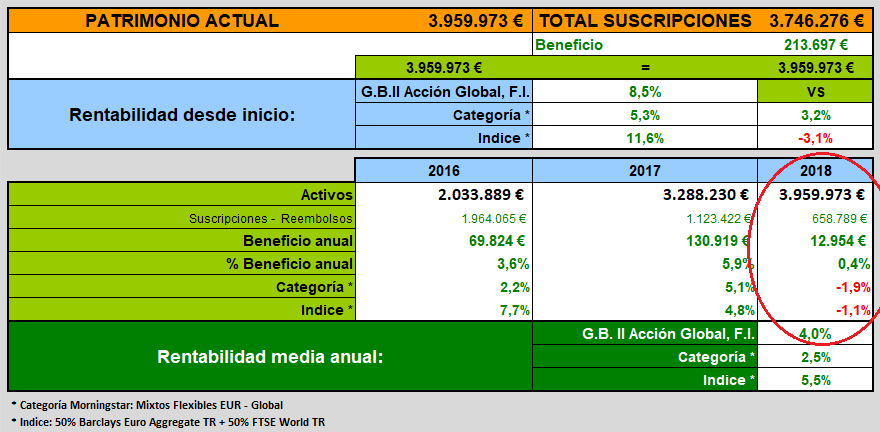

En primer lugar, es importante resaltar la confianza de los partícipes en el proyecto del fondo desde el comienzo y sobre todo, en la visión a largo plazo del mismo. Siempre os digo que lo que hemos hecho hasta ahora, es tan solo el principio, y de verdad así lo creo. Estamos en la fase inicial de la construcción de una plataforma de ahorro a largo plazo para vuestras familias, plataforma que tengo la plena convicción que se convertirá en inter-generacional (como así ya estáis sentando las bases algunos de vosotros para que suceda). De esa manera lo he visto siempre y en momentos como este, se reafirma esta creencia. Porque no es lo mismo mostrar la confianza cuando todo viene de cara, que cuando vienen mal dadas. Y me alegra mucho decir, que repasando las suscripciones del fondo desde comienzos de año, me he llevado una grata sorpresa: A cierre de ayer, viernes 16 de febrero, llevamos el mismo nivel de suscripciones que el año pasado llevábamos a mediados del mes de SEPTIEMBRE. Solo en estas dos últimas semanas, hemos recibido suscripciones por más del 10% del patrimonio que tenía el fondo, acercándonos a cifras que estaríamos orgullosos de conseguir en el año completo.

Esto, sin duda, da una tranquilidad tremenda para gestionar la cartera. Que los partícipes veáis las caídas como una oportunidad para comprar más, para mejorar vuestra rentabilidad a largo plazo, es sin duda un regalo para mí como gestor, fruto del trabajo realizado todos estos años en la etapa anterior al fondo y de la confianza que nos une, del conocimiento que tenéis de los resultados que termina ofreciendo la cartera, cuando el mercado nos permite sembrar en tiempos malos.

Hay muchas estrategias posibles para dar a conocer un proyecto, para fomentar el crecimiento de un negocio. Yo, por mi forma de ser, siempre me he sentido cómodo manteniendo nuestro fondo como un círculo cerrado, como una especie de club de inversión en la que podamos tener nuestros ahorros gestionados de una manera profesional, pero al mismo tiempo tener un grupo social en el que poder debatir, en el que vernos a menudo para comentar todo lo relativo a la cartera, o cualquier aspecto relacionado con la inversión o la economía, como un sistema de ahorro en el que levantando el teléfono o enviando un simple mensaje tengas a tu disposición al gestor de tu dinero, sin horarios, sin ataduras, de una forma casi familiar, accesible y sencilla. Os conozco personalmente a todos y cada uno de vosotros (y ya somos 55 titulares, ¡más familias!) y además, muchos os conocéis también entre vosotros, así es como ha crecido siempre el proyecto, mediante el boca a oído, de manera pausada, a fuego lento. Así es como siempre he creído que debe ser, como creo que se cocinan las mejores recetas, y es en momentos como este cuando más orgulloso me siento de haberlo mantenido así. Y así se mantendrá.

Dicho esto, paso a comentar lo sucedido en la cartera, en qué situación estábamos y las medidas que hemos tomado, que nos han permitido salir airosos de la mini-corrección que ha venido (de un -12% en el S&P500 americano, desde máximos, hasta los mínimos donde ha rebotado):

- La cartera llevaba a finales de enero un +3,2%, solo en los días que llevábamos de 2018, con una exposición a renta variable del 70% aprox. Esto era una situación coyuntural, totalmente pasajera e insostenible, como fui comentando con muchos de vosotros (pues si fuese sostenible, nos llevaría a retornos anualizados cercanos al +40%), pero que al mismo tiempo, servía de colchón “por lo que pudiera venir”. Nunca está de más empezar el año con buen pie, para tener margen cuando vengan mal dadas… como así ha sucedido.

- Como os he ido comentando en las charlas recientes, durante la subida de diciembre y enero, he ido sacando de cartera todos aquellos valores que “huelen” a bono. La más que previsible subida de los tipos de interés (previsible sobre todo porque, camino a la baja, ya no tenían más), afectará en mayor medida a las empresas con una carga importante de deuda en su balance, y más todavía a aquellas con generación de caja recurrente, o negocios regulados, que los inversores han ido comprado como sustitutivo de la carísima renta fija. En esta línea, ya habíamos vendido Red Eléctrica, y más recientemente hemos vendido Abertis, Merlín Properties, BME, Gas Natural y Elecnor. Además hemos cerrado posiciones en las que el potencial se había agotado como Barón de Ley o Corporación Alba, y reducido parcialmente en Gamesa, tras una recuperación del +40% desde mínimos. Todas estas ventas, realizadas antes de la caída, se han producido en niveles que en algunos casos alcanzan el +10% con respecto a las cotizaciones actuales.

- Nuestra política de mantener siempre un % de liquidez en cartera, apoyado obviamente por las suscripciones que hemos ido teniendo, nos ha permitido aprovechar excelentes oportunidades que nos ha brindado el mercado. Empresas que conocía bien, que tenía analizadas, y por las que estaba simplemente esperando de forma paciente a que el mercado nos las ofreciese a los precios de entrada que tenía fijados, a los precios que nos ofrecen un margen de seguridad y un potencial de revalorización suficiente para incorporarlos a cartera. Así, hemos podido incrementar notablemente nuestras posiciones en Porsche Automobil Holding, Teekay LNG Partners o Global Dominion, convirtiéndolas ya en posiciones muy relevantes de la cartera, o abrir nuevas posiciones en compañías como Naspers o Terra Nitrogen. Inversiones realizadas a precios excelentes, a precios que en la mayoría de los casos nos están ofreciendo ya retornos superiores al +10%, en estos pocos días que llevamos de rebote, lo cual no significa nada, pero que también es bienvenido, pues el valor de las compras en los mínimos de la corrección ha supuesto nada menos que el 7% del patrimonio del fondo.

- A finales de noviembre, incorporamos a la cartera una compañía que funciona como una cobertura natural ante los tiempos revueltos, una empresa que se beneficia directamente de los incrementos en la volatilidad del mercado: El market maker holandés Flow Traders. Creo que es un caso que merece un post aparte, por la peculiaridad de esta inversión, por el origen de la idea, por el timing de la entrada y por cómo se desarrollaron los acontecimientos a posteriori, de forma inesperada y bastante más extrema de lo que podíamos predecir. En esta ocasión os lo resumiré al máximo: Cuando la analicé, me gustó tanto lo que vi, que de forma excepcional le asigné ya de inicio un peso relevante en cartera, por encima de lo que venía haciendo normalmente en nuestra habitual gestión prudente de la cartera, y solo esa posición nos ha supuesto en poco más de dos meses un +1,5% de revalorización sobre el total del fondo.

Desde aquí quiero agradecer a Luis de Blas y Jesús Domínguez, gestores de Valentum, F.I., el tiempo que me dedicaron en sus oficinas de Madrid, como partícipes suyos que somos, donde intercambiamos ideas y charlamos sobre diversas tesis de inversión, tanto de su cartera como de la nuestra. Es un verdadero lujo contar con gestión de tal calidad en nuestro país, no me cabe duda de que estamos avanzando en la dirección correcta en lo que a cultura financiera se refiere. Todavía queda mucho y el retraso en el punto de partida era muy grande, pero el camino se hace andando, sin prisa pero sin pausa… empezamos a contar con iniciativas tanto formativas como de gestión, que son realmente excelentes.

¿Y todo esto, a dónde nos ha llevado?

Pues nos ha llevado… a seguir en verde en el ejercicio. Que no es poco.

Sobre decir, que queda mucho recorrido por delante, que estamos en los primeros metros de la maratón, pero la comparativa tanto con nuestro índice de referencia como con el resto de fondos de la categoría, es muy positiva. Sobre todo, si tenemos en cuenta que nuestra cartera tiene en estos momentos un 74% de renta variable, tras todos los movimientos realizados, y el promedio de la categoría es del 50%, así que nosotros, en los tiempos malos, deberíamos hacerlo peor (también a cambio de coger más rentabilidad en las rachas alcistas), y sin embargo, lo estamos haciendo mucho mejor. Esto nos da confianza sobre la bondad de los valores que tenemos en cartera y sobre nuestra siempre prudente gestión de la liquidez.

No tengo ni idea de lo que hará el mercado el resto del año, ni mucho menos de lo que sucederá la semana que viene. Habrá volatilidad, es lo único cierto. Si no es ahora, será más adelante. Porque de lo contrario, si no hubiese incertidumbre, si el futuro fuese cierto, no existiría riesgo, y sin asumir un determinado riesgo, nadie nos ofrecería una rentabilidad a cambio.

Es la volatilidad la que, cuando llega, nos permite sembrar el futuro de rentabilidad. Y cuando vuelva, como siempre hemos hecho, la recibiremos con los brazos abiertos.

Un abrazo,

Javier Acción

EAF y asesor del fondo G.B. II Acción Global, F.I.