Nuestro fondo de inversión asesorado, G.B. II Acción Global, F.I., ha alcanzado una rentabilidad del +6%, según datos a cierre del pasado 30 de junio, en la primera mitad del 2017.

Este buen balance durante los primeros 6 meses del ejercicio, se suma a la rentabilidad obtenida en los últimos meses de 2016, para alcanzar un 9,7% de rendimiento para los partícipes desde el comienzo, lo que vendría a ser un retorno medio anual del 7,1%, ya neto de la comisión de gestión y demás gastos.

Es importante destacar la baja volatilidad con la que se ha conseguido esta rentabilidad:

La volatilidad soportada por el fondo a 1 año es en estos momentos inferior al 3% (muy por debajo de los fondos de la misma categoría), lo cual unido a los rendimientos obtenidos, resulta en un binomio riesgo / rentabilidad (ratio de Sharpe) muy atractivo. Pero lo más importante de todo, el mayor descenso que hemos soportado los partícipes desde el nacimiento del fondo (entendido como caída del valor liquidativo del fondo desde el último máximo marcado) ha sido del -1,42%, y la cartera tardó menos de dos semanas en volver a superar los máximos previos. Estos datos, habiendo pasado ya varios eventos de fuerte nerviosismo en los mercados como el por todos conocido «Brexit», a mediados de 2016, o los sorprendentes resultados de las elecciones norteamericanas, con la elección de D. Trump en noviembre de ese mismo año, nos dan mucha tranquilidad sobre la gestión que se está realizando de la cartera.

Rentabilidad trimestral positiva, en todos y cada uno de los trimestres de vida del fondo, incluido el trimestre del «Brexit» (junio 2016), mes en el cual se produjo la mayor caída de la historia de la bolsa española (-12,8% en una sola sesión)

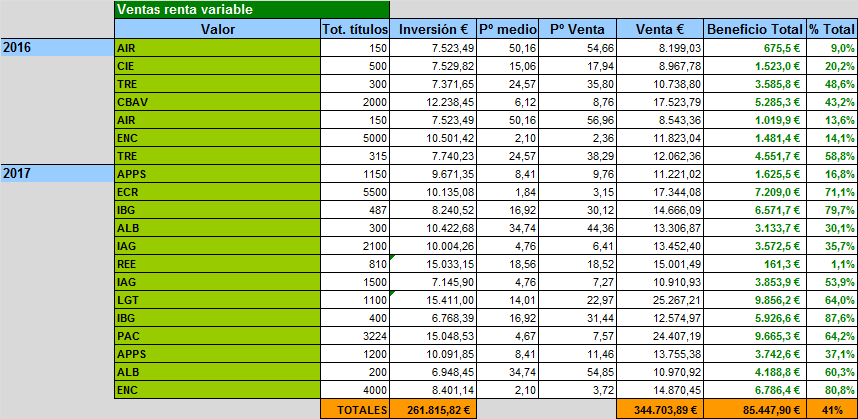

La exposición al riesgo continúa siendo baja -en ningún momento hemos llegado a sobrepasar el 40% de renta variable- lo cual, unido a nuestro planteamiento ultra-defensivo de la parte de renta fija, nos da una idea del excelente comportamiento que están teniendo las compañías que tenemos en cartera. El rendimiento medio de las mismas, es decir, de la parte invertida en renta variable durante este 2017, ha sido de casi un 16% (en tan sólo 6 meses), y de un 27% si nos remontamos al inicio del fondo.

¿Qué movimientos estamos realizando en la cartera?

A lo largo de 2016, especialmente durante el Brexit y también a finales de año, invertimos en compañías que presentaban una excelente oportunidad de compra. Empresas saneadas, con nula o muy poca deuda, con un modelo de negocio claro y preferiblemente en crecimiento, y gestionadas en la mayoría de los casos por sus propios dueños. En esos momentos, no era complicado encontrar inversiones de este tipo, cotizando a 8-10 veces beneficios -o más bien, flujo de caja- lo que suponía unos retornos estimados para los próximos 3 a 5 años del 10% o más, cada año.

El Sr. Mercado ha querido que esa rentabilidad esperada para un plazo de 5 años, la obtengamos en muchos casos en menos de un año -en algunos casos extremos, en sólo unas pocas semanas- y nosotros, igual que en los años «malos» de mercado aceptamos sus rebajas tomando posiciones en aquellas compañías que nos gustan, hemos aceptado su voluntad, reduciendo exposición a aquellas compañías que han ido subiendo mucho o demasiado rápido.

Posiblemente, durante los ejercicios 2015 (crack de la bolsa china), y 2016 (crisis de las materias primas, Brexit y Trump), con la economía española recuperándose a velocidad de crucero, un gran número de compañías ibéricas haciendo bien sus deberes, y la bolsa haciéndolo realmente mal, se estaba fraguando una rentabilidad potencial muy importante de cara al futuro. Pero tampoco es razonable pensar que en compañías que están creciendo a un 10-15% anual, veamos un +70% en unos pocos meses, hasta incluso llegar a cotizar por encima de los máximos históricos de ciclo previo del año 2007 (véase caso Europac), y no haya un cierto grado de complacencia en el mercado.

Si hay una verdad absoluta en este mundo de la inversión (y no abundan), es que los episodios de volatilidad, de nerviosismo, de pánico, irremediablemente volverán. Siempre lo hacen. A día de hoy, lo único que falta saber, es el cuando y el por qué. Así pues, debemos estar preparados para ello y, sobre todo, preparar nuestra cartera.

A día de hoy, nos resulta francamente complicado encontrar buenas oportunidades de inversión (lo cual es otro indicio de esa mencionada complacencia). Aquellas oportunidades que mencionamos, que se encontraban con facilidad en entornos de 8-10 veces beneficios, hoy si las encontramos a 15 veces, incluso no resultan demasiado caras comparado con el resto del mercado, por lo que no queda más que esperar.

Esperar, e ir rotando la cartera, de aquellas empresas que vamos vendiendo (las de la tabla de arriba), a aquellas otras que o bien no han subido tanto, o dentro de la subida, nos han dado oportunidades de incorporación en alguna corrección relevante, o incluso en los mejores casos, llevan tiempo bajando, porque el mercado no las mira con tanto cariño.

Algunos ejemplos de estas empresas que hemos ido incorporando a cartera durante los últimos meses son: Técnicas Reunidas, Gamesa, Arcelor-Mittal, Renta Corporación, Gestamp, NOS, Inditex o Faes Farma.

Esta rotación de cartera, unida a una elevadísima diversificación, y la cantidad de liquidez disponible, que nos permitirá aprovechar las oportunidades que tarde o temprano nos brindará el mercado, nos permiten mantener un alto grado de convicción y optimismo con el futuro de nuestro fondo.

¡Disfrutad de las vacaciones!