- Excelentes resultados de nuestra participada NBI Bearings en el tercer trimestre de 2019, rozando cifras récord precisamente en el trimestre estacionalmente más bajo del año

- La nueva fuerza comercial contratada y formada empieza a dar sus frutos, tanto en rodamientos como especialmente en la división industrial, que consiguen revertir en un solo trimestre y en un entorno de mercado muy complejo

- Analizamos generación de caja de la compañía y las necesidades de capital circulante en el trimestre

- A nivel financiero, todo parece indicar que NBI se está preparando para cuando el mercado le presente oportunidades para realizar adquisiciones a buenos precios.

- La compañía americana RBC Bearings, un espejo en el que NBI podría mirarse a largo plazo

El pasado 9 de octubre la compañía española NBI Bearings, que como sabéis es una de las inversiones más importantes de nuestro fondo de inversión Acción Global, F.I., presentó los resultados correspondientes al tercer trimestre de 2019. Es importante destacar que la compañía no está legalmente obligada a presentar los resultados a marzo y a septiembre (en el MaB el requisito es el de presentar tan solo semestralmente, a mitad de año y a cierre del ejercicio), así que la compañía no solo realiza un ejercicio de transparencia con sus accionistas, sino que además lo hace 7 días laborables después de la fecha de cierre (contando con 5 centros productivos y más de 150 personas en plantilla en estos momentos). Esto es algo difícil de encontrar en cualquier compañía cotizada, con independencia de su tamaño, país, o índice al que pertenezca.

El pasado 9 de octubre la compañía española NBI Bearings, que como sabéis es una de las inversiones más importantes de nuestro fondo de inversión Acción Global, F.I., presentó los resultados correspondientes al tercer trimestre de 2019. Es importante destacar que la compañía no está legalmente obligada a presentar los resultados a marzo y a septiembre (en el MaB el requisito es el de presentar tan solo semestralmente, a mitad de año y a cierre del ejercicio), así que la compañía no solo realiza un ejercicio de transparencia con sus accionistas, sino que además lo hace 7 días laborables después de la fecha de cierre (contando con 5 centros productivos y más de 150 personas en plantilla en estos momentos). Esto es algo difícil de encontrar en cualquier compañía cotizada, con independencia de su tamaño, país, o índice al que pertenezca.

Resultados

En cuanto a los resultados presentados, personalmente me han parecido extraordinarios. No solo extraordinarios de manera aislada, mirando a NBI como compañía individual, sino especialmente extraordinarios de manera relativa con respecto a lo que está sucediendo en su entorno, en el sector industrial, tanto español de manera concreta como europeo de manera generalizada. Creo que sería un ejercicio innecesario el mostrar con diferentes noticias y gráficos la ralentización (por no decir recesión) de la industria en nuestro continente, con el sector del automóvil a la cabeza. Es algo que cualquiera que esté mínimamente en contacto con la economía real conoce a día de hoy, y el que no lo esté, probablemente también se haya enterado, pues de ello ya se habrán encargado los numerosos titulares de prensa que nos rodean en nuestro día a día. Basta echar un vistazo a los datos PMI de Alemania, o ver las dificultades que compañías “best in class” como Cie Automotive, Lingotes Especiales o Gestamp, están atravesando. Así que no voy a dedicar muchas líneas a divagar sobre la situación del entorno, para centrarme mejor en lo que ha hecho NBI.

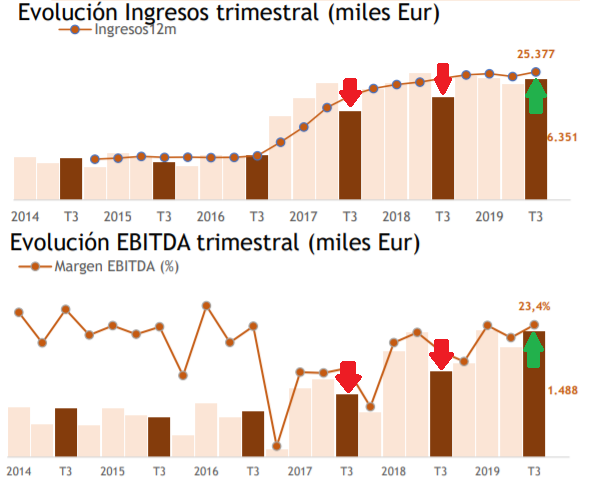

Si analizamos los resultados del tercer trimestre como período aislado (que es en realidad la novedad que ha presentado, pues los datos de los primeros seis meses ya los conocíamos), observamos que han incrementado los ingresos un 17% con respecto al mismo período comparable de 2018, lo cual ha venido acompañado de un incremento en márgenes de casi 5 puntos (hasta el 23%), elevando así el EBITDA un 46% hasta 1,5M (sobre unas ventas de 6,4M).

No sé si resulta más sorprendente que NBI haya conseguido estos resultados en medio de una recesión industrial, o que haya conseguido estas cifras récord para la compañía precisamente en el tercer trimestre, cuando normalmente en verano muchas compañías literalmente “cierran” a todos los efectos. Porque aunque los datos de incremento los estemos observando de manera comparativa con el mismo trimestre del año anterior, como podemos observar de manera absoluta, el 3T2019 ha sido realmente bueno:

Normalmente, lo razonable era ver descensos de facturación y EBITDA en el tercer trimestre con respecto a los trimestres anteriores (período en el que se incluye un mes de “ventas cero” como agosto, pero con todos los gastos fijos contabilizándose al mismo ritmo del resto del año, una realidad que cualquier empresario sufre cada año en sus propias carnes en período estival), para posteriormente recuperar el pulso en el cuarto trimestre del año. Pues en 2019, NBI ha conseguido en el tercer trimestre unas cifras prácticamente récord histórico tanto en facturación, como especialmente en EBITDA por la mejora de los márgenes, y claramente por encima de los trimestres inmediatamente anteriores.

Aquí hay dos variables donde me quiero detener, para analizar el porqué de estos magníficos resultados:

- Ingresos, la nueva fuerza comercial empieza a dar sus frutos

En las ventas, posiblemente la parte más sorprendente sea cómo han conseguido en un solo trimestre darle la vuelta a la unidad de transformación metálica (38% de los ingresos), que en un solo trimestre pasa de crecimientos negativos a crecimientos positivos del +4% en el acumulado del ejercicio.

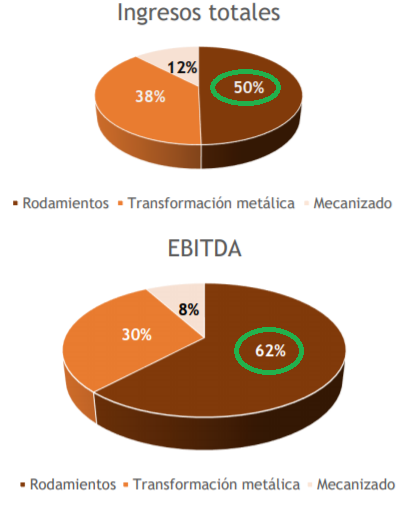

Esta unidad es la que precisamente soporta más competencia de nuevos jugadores que, procedentes del sector del automóvil, intentan ganar cuota en otros sectores para así dar uso a su infrautilizada capacidad productiva, pues son productos de bajo valor añadido que se diseñan y comienzan a fabricar en pocas semanas (no así en la unidad de rodamientos, como ha trascendido en algunos foros, que tardan AÑOS en homologarse), por lo que resulta realmente sorprendente en un escenario de menores ventas generalizadas, y mayor competencia, hayan conseguido un mínimo crecimiento en esta división del negocio, revertiendo en 3 meses la complicada situación acumulada hasta junio. Obviamente, aunque conseguir unos mínimos crecimientos en estampación metálica es quizá la nota más sorprendente, la mejor noticia para nosotros es el crecimiento del 7% en la unidad de rodamientos (50% ingresos), como veremos a continuación en el apartado de los márgenes. Aunque ya esperábamos que rodamientos, por sus características cualitativas, fuese la unidad que se comportase mejor.

- Márgenes: Rodamientos, rodamientos, rodamientos

Hace aproximadamente un año y medio, cuando nosotros llegamos a la compañía, NBI obtenía el 60% de su facturación de la división industrial (transformación metálica y mecanizado) y el 40% de la división de rodamientos. El EBITDA, debido a los diferentes márgenes de las dos divisiones, estaba mucho más equilibrado, obteniendo incluso un beneficio bruto ligeramente superior de la división que menos facturaba (rodamientos). Actualmente, debido al mayor crecimiento de la mejor división, la situación es la siguiente:

Con esta nueva situación, y haciendo unos números sencillos con las ventas y EBITDA totales de la compañía, y las ventas y el EBITDA que corresponde a cada división, podemos llegar a una primera conclusión: Los márgenes de la división industrial no solo no están cayendo, sino que se están manteniendo estables –o ligeramente al alza- en un más que sorprendente 16% (últimos 12 meses) a 18% (último trimestre), lo cual demuestra una eficiencia extraordinaria para un producto de estas características, pero es que los márgenes de rodamientos podrían estar acercándose poco a poco al 30% (26% últimos 12 meses y 29% en el último trimestre), lo cual para nosotros como accionistas, siendo el producto de mayor crecimiento y pilar básico de la estrategia de la compañía para los próximos años, es una gran noticia. Lógicamente la nueva fábrica de Oquendo tendrá mucho que decir sobre los ingresos y los márgenes de la división de rodamientos durante los próximos años.

(Nota: Los márgenes de cada división para 12 meses y último trimestre son una estimación que he realizado en base a las cifras de VENTAS y EBITDA de 12 meses y 3 meses, y el reparto de las ventas y EBITDA por división en %, pues la compañía NO facilita el dato de márgenes por división. Así que posiblemente sean inexactos, pero sí bastante aproximados a la realidad)

Por concluir con la nueva información presentada en lo que se refiere a la cuenta de resultados, el tercer trimestre de este año ha sido suficientemente bueno como para revertir una situación que a junio se preveía complicada. Es muy posible que aquel segundo trimestre del año fuese también especialmente malo porque parte de la facturación entraría más adelante en el tercero, y también es posible que el cuarto no sea tan bueno como solía, precisamente porque parte del negocio haya entrado antes. Es imposible saberlo… pero lo que sí tenemos más o menos asegurado con los datos que acaba de presentar la compañía, es que aún haciendo un 4T bastante peor que el del año pasado, 2019 terminará como mínimo en línea –sino ligeramente por encima- de las cifras de 2018 tanto en ingresos como en EBITDA, lo cual sería todo un logro con las dificultades que está atravesando el mercado este año.

Generación de caja

El tercer trimestre ha estado marcado, además de por el crecimiento del negocio ordinario, por una importante inversión en circulante que ha llevado a la deuda financiera neta de la compañía a mantenerse prácticamente plana. A simple vista podría parecer que la compañía no ha generado caja libre en el trimestre, porque además una vez terminada la fábrica de Oquendo ha reducido e CapEx a la mínima expresión, lo cual siendo estrictos es cierto, pero requiere de unas matizaciones:

En agosto se ha desembolsado el IS del ejercicio 2018 por valor de €586k, y además durante el trimestre se ha realizado una inversión adicional en circulante por valor de €1,7M:

- El impuesto de sociedades, no es demasiado complicado de ajustar, es un pago anual que se hace en un solo trimestre, para ver el impacto real que este desembolso debería tener en la caja generada en el trimestre, debemos dividir ese importe en 4 trimestres, o lo que es lo mismo, “anualizar” esta salida de caja. De aquí ya tenemos €440k ((586/4)*3) de salida de caja que no corresponderían al 3T.

- La inversión en WC, debemos saber si es recurrente (una compañía que al crecer necesita destinar parte de su caja generada a incrementar su circulante, caja que en consecuencia los accionistas no veremos) o si responde a factores coyunturales. Lo que a nosotros nos interesa como inversores es saber la capacidad de generación de caja de un negocio de manera recurrente, ni nos interesa incluir factores positivos que no sea esperable que se repitan en el futuro, ni tampoco lo contrario. Si en 2018 para calcular la caja libre generada no podíamos incluir los €955k obtenidos a través de mejoras en circulante (reducción de stocks, reducción de los plazos medios de cobro, o aumento de los plazos medios de pago), tampoco en este caso debemos penalizar a la compañía si su inversión en circulante es coyuntural. Y lo cierto es que aunque la compañía es bastante prudente en los comentarios de su informe (dicen que han aumentado inventarios porque van por debajo del presupuesto en ventas), la realidad es que una parte de la inversión en circulante posiblemente corresponda a la puesta en funcionamiento de la fábrica de Oquendo (lo cual era esperado) y el resto son stocks que están pagados y almacenados pendientes de venta (pero que no tendrán que ser pagados cuando se vendan). El dinero invertido en Oquendo, no podemos esperar recuperarlo (la fábrica seguirá necesitando “inputs” a partir de ahora), pero no se puede considerar algo recurrente, una vez puesta a funcionar, no debería tener WC incremental de gran impacto (si lo tuviese sería una gran noticia de hecho) y en cuanto a los stocks… ¿qué pensáis que sucederá en próximos trimestres con la generación de caja cuando se vendan?

Como conclusión a la generación de caja: Tras realizar los ajustes necesarios, calculo que el negocio de NBI ha generado un flujo de caja recurrente para nosotros como accionistas, ya descontado el capex de mantenimiento, de €1-1,1M en el tercer trimestre, lo cual me lleva a pensar que está preparada para generar unos €4M de flujo de caja libre al año, lo cual vendría a cuadrar con el objetivo de conversión de EBITDA en caja facilitado por la compañía en su Guidance. Posiblemente con un capex de mantenimiento normalizado y no tan reducido como en la actualidad (fábrica a estrenar, esfuerzo inversor el año anterior, y compañía “en régimen” por la situación del sector) el flujo de caja libre actual sea algo inferior a esa cantidad, pero aún siendo muy conservadores con el capex, el FCF no debería ser menos de €3-3,5M al año en estos momentos. Es importante recordar que la compañía capitaliza en estos momentos €48,5M y la valoración de la fábrica de Oquendo, que prácticamente no está aportando nada en estos momentos a la compañía más que gastos, podría rondar los €25M para una DFN de €9,4M. El crecimiento de los años venideros adicional a la fábrica de Oquendo (en el valor de la fábrica ya va implícito que va a generar negocio y por tanto aportar crecimiento), que ni mucho menos es seguro, aunque sí probable (¿qué estaría haciendo NBI si no hubiese esta recesión en el sector industrial?), directamente lo obviamos en la valoración.

M&A

Uno de los pilares de crecimiento de NBI son las adquisiciones. Y lo cierto es que la compañía lleva un tiempo parada en este terreno. Es algo que estamos viendo en otras compañías pequeñas “roll up” de nuestro portfolio (Judges Scientific es un buen ejemplo de ello), cuando los Private Equities gozan de liquidez ilimitada a coste cercano a cero y los múltiplos que se exigen para adquirir compañías con buenos márgenes y generadoras de caja son demasiado exigentes, es simplemente momento de esperar tiempos mejores. La propia compañía ha reconocido recientemente que se le han escapado varias operaciones corporativas por escaso margen, por no cumplir con los múltiplos que ellos se marcan (múltiplos que por otra parte, son bastante conservadores, como debe ser para generar valor a largo plazo). Es cierto que cuando la tasa libre de riesgo cae de la manera que lo ha hecho estos últimos años, posiblemente haya que reajustar ligeramente al alza los múltiplos a los que estábamos acostumbrados en otros tiempos (sobre todo si te gusta crecer en sub-sectores de alto valor añadido como los rodamientos de altas especificaciones técnicas con barreras de entrada), pero también es cierto que el mercado se terminará tensando tarde o temprano, no siempre habrá tanta liquidez disponible como hay actualmente, y cuando ese momento llegue, serán las compañías saneadas y con caja disponible las que podrán aprovechar las oportunidades, y posiblemente se puedan realizar en poco tiempo todas las adquisiciones que no se pudieron hacer en varios años (este es uno de los “hedges” de las compañías con apetito por las adquisiciones, en las que los tiempos difíciles para el negocio, pueden ser tiempos provechosos para sembrar comprando).

Y todo parece indicar que NBI está preparándose para ese momento:

Se suele decir que un banco es aquel lugar que te presta un paraguas cuando hace sol, y cuando empieza a llover, te pide que se lo devuelvas… Pues eso. Son tiempos de hacer los deberes en materia financiera.

RBC Bearings: Un espejo en el que mirarse

La primera vez que estuve reunido con el management de NBI me mencionaron que aunque en Europa prácticamente no existían empresas comparables a la suya (o a lo que ellos querían ser, por estrategia, posicionamiento de producto, márgenes, etc.) sí había una americana “pequeñita” que tenía los atributos que ellos buscaban a largo plazo. Pero que siendo pequeña comparada con los gigantes cotizados del sector (SKF, Timken, Rexnord, Schaeffler), ya facturaba más de 600 millones al año.

En las páginas finales de las presentaciones trimestrales, donde incluyen los ratios medios a los que cotizan las comparables del sector, podemos encontrar la que tiene toda la pinta de ser la empresa americana de la que me hablaban:

RBC Bearings tiene bastantes similitudes a lo que podría aspirar a ser NBI, por tipología de producto, estándares de calidad, márgenes y sectores a los que se dirige… pero con dos salvedades importantes. El tamaño (la “pequeñita” factura ya más de $700M y capitaliza casi $4bn) y una de sus divisiones, RBC Aerospace, que fabrica y vende rodamientos y otras piezas metálicas de alto valor añadido para industria aeronáutica y defensa (división que por sus características intrínsecas, probablemente es una gran responsable de los lucrativos márgenes de RBC).

Siempre resulta interesante trabajar para sectores en los que tu pieza es un factor crítico en la seguridad del elemento final, en los que el valor añadido es elevado y en los que los procesos de homologación son largos, pues todas esas dificultades para introducirse, son las mismas que protegerán tus retornos en el futuro frente a posibles competidores. Además de la tranquilidad que supone el hecho de que en todos los modelos X que venda tu cliente durante todos los años que ese modelo esté en el mercado, irá instalada una pieza tuya, con muy pocas posibilidades de sustitución (por el diseño industrial del resto de elementos que lo rodean), y sobre todo, de saber que tu cliente tiene un backlog que suele rondar los 10 años de ventas.

RBC Bearings, con su sede principal en Oxford, Connecticut (a medio camino entre NYC y Boston) y con filiales por todo Norteamérica y varios países europeos, ha protagonizado mediante una estrategia de crecimiento orgánico y adquisiciones este maravilloso 13 bagger durante los últimos 10 años:

La compañía viene creciendo orgánicamente por encima del 6% en ingresos (doble dígito en mercado aeroespacial) y goza de unos respetables márgenes operativos superiores al 21% (EBIT / VENTAS):

Si bien es cierto que los márgenes de RBC son superiores a los de NBI (EBIT / Ventas actual 16%) no es descabellado pensar que a medio plazo pueda obtener unos márgenes similares, porque nuestra participada actualmente:

- Tiene una escala inferior

- Está asumiendo gastos de personal que todavía no están produciendo ingresos (personal de la nueva fábrica y nueva fuerza comercial recién contratada y formada)

- La división industrial (no de rodamientos industriales, sino de piezas metálicas –estampación, mecanizado y calderería- de bajo valor añadido) todavía pesa un 40% en su cuenta de resultados, y esta división, que cuenta con márgenes inferiores del orden del 15-16%, posiblemente siga reduciendo su peso en el mix con el paso del tiempo, especialmente cuando la nueva fábrica de Oquendo (exclusivamente de rodamientos), esté funcionando a pleno rendimiento

En cuanto al retorno sobre el capital invertido, RBC viene obteniendo de manera recurrente un ROIC del 11% (cierre fiscal 2019) y aunque al analizar los datos del ejercicio comparable (2018) de NBI encontramos un ROIC del 10%, este dato también requiere de matizaciones. La compañía vasca contaba en 2018 con “todo” el capital empleado (inversión nueva fábrica, compañías adquiridas recientemente, etc), sin generar todavía los retornos, por lo que el cálculo puede ser en ese ejercicio algo engañoso. Lo cual nos queda confirmado si miramos los datos acumulados hasta septiembre de 2019 (anualizando el EBIT a 30 de septiembre y en base al capital empleado en el balance a 30 de junio, pues es el último dato del que disponemos), nos encontramos con un ROIC del 15%, una vez que el capital empleado es el mismo, pero los retornos están empezando a llegar.

Así que tenemos dos compañías similares (¡hasta sus páginas webs destilan un aire de austeridad similar!), con una filosofía de crecimiento orgánico y adquisiciones compartida, con márgenes que a medio plazo pueden ser muy similares, y con un retorno sobre el capital invertido más elevado en el caso de NBI… ¿Qué diferencia nos encontramos entonces?

La percepción que el mercado tiene de ellas. RBC Bearings cotiza en estos momentos a 5,7 veces ventas, a 30 veces EBITDA y a 38 veces beneficios. En cuanto al flujo de caja libre, si eliminamos las variaciones de working capital, las stock based compensations y normalizamos el capex de mantenimiento a un 5% de las Revenues, estaría a unas 35 veces (importante volver a hacer un alto en el camino para recordar que NBI cotiza a poco más de 2 veces ventas, unas 9 veces EBITDA, 14 veces beneficios y unas 16 veces flujo de caja libre normalizado de este mismo año, en situación de under-earnings por los costes de la nueva fábrica y con un “activo oculto” que vale más del doble que toda su deuda neta).

Es posible que según algunos criterios muy “value”, NBI esté simplemente en precio. Que no esté excesivamente barata, salvo que nos creamos el Guidance de la compañía para los próximos años. Y en consecuencia es posible que lo que esté sucediendo es que simplemente, RBC Bearings esté carísima. Puede ser.

Pero lo que parece bastante claro es que el mercado no percibe, al menos en Estados Unidos, al mercado de rodamientos de altas especificaciones técnicas como un sector cíclico, ni tampoco que tenga unas perspectivas negativas para sus tasas de crecimiento para los próximos años. Parece más bien lo contrario.

También es posible que sea injusto comparar a una compañía del tamaño de RBC Bearings, con su tamaño, liquidez y cotizada en Estados Unidos, con una como NBI, pequeñita, ilíquida y cotizando en un mercado alternativo europeo como el MaB. Esa iliquidez es un peaje que la compañía debe pagar, al menos a corto plazo. Mirándolo de otro modo, esa iliquidez es precisamente lo que a nosotros nos permite acceder a una inversión de calidad similar, y posiblemente con mayor potencial de crecimiento a largo plazo, pero pagando por ella 1/3 de lo que tendríamos que pagar por su comparable. Y nuestro tamaño nos permite hacerlo, es algo que debemos aprovechar.

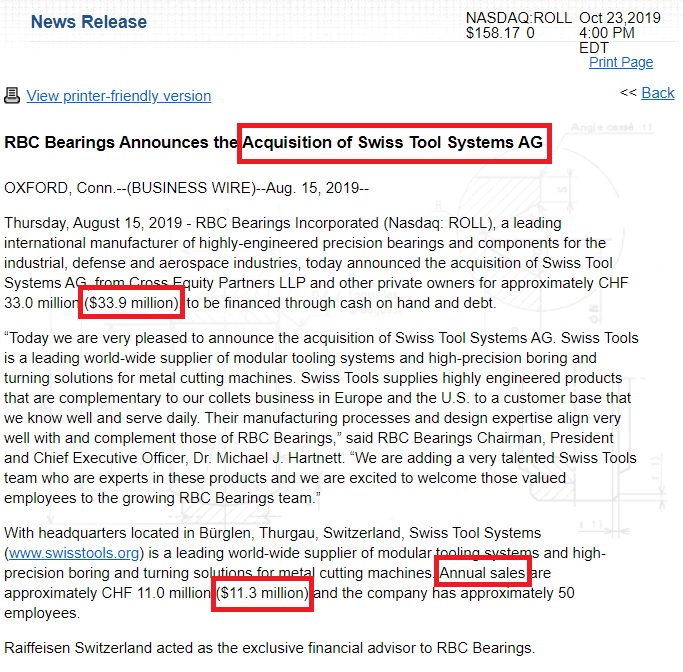

Como la comparación parece a todas luces injusta o incluso puede pecar de excesivamente optimista, podemos seguir tirando del hilo a través de RBC Bearings, y a través de su estrategia de adquisiciones para crecer en Europa encontrarnos con esto:

Quizás esta compañía suiza que compra RBC, sea una comparativa más justa. No cotizada (completamente ilíquida), pequeñita y europea. Desconocemos los márgenes, así que solo sabemos que ha pagado 3 veces ventas por ella, pero las ventas medias por empleado son bastante similares a las de NBI, y dudo mucho que los costes laborales sean inferiores en Suiza que en Álava…

El mismo múltiplo otorgaría actualmente a NBI una valoración de 66 millones (ya descontada la deuda), o 5,4€ por acción, un 40% por encima de los precios actuales (el crecimiento, nueva fábrica, etc. lo volvemos a obviar).

Conclusión

He aprovechado una caída del -22% desde máximos para incrementar un 10% nuestra posición en la compañía (unos máximos que posiblemente fuesen en cierta medida “irreales”, precisamente por la iliquidez del valor). No siempre fácil comprar acciones de NBI, así que cuando encuentras a un inversor dispuesto a venderte un bloque a un precio razonable, hay que aprovecharlo.

Aprovecho para agradecer desde aquí: En primer lugar a Javier Raya por la paciencia que tiene con todas mis preguntas y por el grandísimo trabajo de control financiero y reporting que está haciendo. Su transparencia y profesionalidad es un activo de valor incalculable para cualquier accionista. Y en segundo lugar, a todo el equipo de NBI Bearings por su desempeño en general y más concretamente en estos tiempos difíciles para el sector. Sé que trabajar bajo la tutela de una persona como Roberto puede ser, aunque motivador y satisfactorio en muchas ocasiones, sin duda de gran exigencia en otras. Y a la vista están los resultados. Os animo a seguir por ese camino. Los partícipes del fondo Acción Global, F.I. estaremos aquí a largo plazo con vosotros, corriendo la misma suerte, en vuestro mismo barco. Surcando las turbulentas aguas del MaB.

5 comentarios en «Resultados de NBI Bearings: Surcando el MaB»

Gran análisis, muchas gracias.

Yo cuando pueda también acumularé mas acciones, oportunidades así no pasan siempre.

Gracias Luis! Un saludo

Gran análisis, muchas gracias por copartir, muy interesante y muy didactivo, un saludo

Gracias Nicolás!

Me alegro de que os haya resultado útil.

Un saludo